เงินเดือนที่ปรึกษาทางการเงินในอินเดียใน 2022 [สำหรับ Freshers & มีประสบการณ์]

เผยแพร่แล้ว: 2021-03-11งานของที่ปรึกษาทางการเงินรวมถึงการให้บริการส่วนบุคคลแก่ลูกค้าและนักลงทุนในการสร้างความมั่งคั่งและการตัดสินใจลงทุนที่สร้างผลกำไร พวกเขาประเมินสถานะทางการเงินและพัฒนาแผนเพื่อช่วยให้ลูกค้าบรรลุวัตถุประสงค์และเป้าหมายทางการเงิน

ที่ปรึกษาทางการเงินส่วนใหญ่ประกอบอาชีพอิสระหรือทำงานเป็นส่วนหนึ่งของบริษัท โดยวางแผนกลยุทธ์สำหรับลูกค้ามากกว่าหนึ่งรายในแต่ละครั้ง นอกจากนี้ยังเป็นหน้าที่ของพวกเขาที่จะแนะนำแผนประกันและซื้อและขายหุ้นในนามของลูกค้า

มาหาข้อมูลเพิ่มเติมเกี่ยวกับเงินเดือนที่ปรึกษาทางการเงิน คุณสมบัติและทักษะทางการศึกษาที่จำเป็นในการบุกเบิกในสาขานี้ และบทบาทและความรับผิดชอบใดที่ที่ปรึกษาทางการเงินคาดว่าจะได้รับ

สารบัญ

ที่ปรึกษาทางการเงินทำอะไร?

ที่ปรึกษาทางการเงินทำงานอย่างใกล้ชิดกับธุรกิจ ครอบครัว และบุคคลในการวางแผนกลยุทธ์การสร้างความมั่งคั่งในระยะยาวและยั่งยืน พวกเขาแนะนำผู้คนให้ตัดสินใจอย่างมีการศึกษาและเน้นรายละเอียดเพื่อบรรลุเป้าหมายทางการเงิน สิ่งนี้เกี่ยวข้องกับการประเมินสถานะทางการเงินของฝ่ายที่เกี่ยวข้องอย่างเข้มงวด วิเคราะห์โอกาสในการลงทุน และสำรวจแนวโน้มการขยายทุนไปยังแหล่งเงินกู้หรือเงินทุน

การดูบทบาทและความรับผิดชอบต่างๆ ของที่ปรึกษาทางการเงินมีดังนี้

- การวิเคราะห์ประวัติทางการเงินของลูกค้าซึ่งรวมถึงการลงทุนและผลตอบแทนที่ผ่านมา การจัดสรรสินทรัพย์ การคืนภาษี และการวางแผนอสังหาริมทรัพย์และการเกษียณอายุ

- วางกลยุทธ์แผนทางการเงินเพื่อสร้างความมั่งคั่งอย่างครอบคลุมเพื่อให้บรรลุเป้าหมายทางการเงินในระยะสั้นและระยะยาว

- การประเมินประสิทธิผลของแผนปฏิบัติการโดยการประเมินความเสี่ยงที่ยอมรับได้

- การซื้อและการขายผลิตภัณฑ์ทางการเงิน และการเปลี่ยนแนวคิดทางการเงินที่ซับซ้อนเป็นแผนดำเนินการได้

- ให้บริการวางแผนทางการเงินโดยทำงานใกล้ชิดกับวาณิชธนกิจ นักบัญชี นายหน้าประกันภัย นักวิเคราะห์ทางการเงิน และผู้เชี่ยวชาญด้านการเงินอื่นๆ

- ทำงานเพื่อสร้างความสัมพันธ์ที่มีประสิทธิผลกับลูกค้าโดยการให้บริการที่มุ่งมั่น วางกลยุทธ์แผนทางการเงินใหม่และให้ผลกำไร และเสนอทางเลือกที่หลากหลาย

- ให้ความรู้แก่ลูกค้าโดยการสื่อสารความเสี่ยงและข้อดีของการลงทุนอย่างมีประสิทธิภาพ จัดการกับข้อกังวล และตอบคำถาม

- การติดตามสถานะทางการเงินของลูกค้าโดยการติดตามการเปลี่ยนแปลงในความมั่งคั่ง การวิเคราะห์แนวโน้มของตลาด การเฝ้าติดตามแผนทางการเงินที่กำลังดำเนินอยู่ และการประเมินสถานการณ์เพื่อกำหนดเป้าหมายและวัตถุประสงค์ใหม่

- จัดทำรายงานโดยละเอียดและถูกต้องเกี่ยวกับสถานะทางการเงินของลูกค้าเพื่อจัดการด้านการเงินได้ดียิ่งขึ้น

- ติดตามข่าวสารล่าสุดเกี่ยวกับเศรษฐกิจและการเงินโดยการแสวงหาโอกาสเพิ่มทักษะ การสร้างเครือข่าย การอ่านสิ่งพิมพ์ด้านการเงินชั้นนำ และการเพิ่มจำนวนผู้ที่เห็น

- การแสวงหาโอกาสในการพัฒนาอาชีพ การฝึกงาน หลักสูตรการสร้างทักษะทางวิชาชีพเพื่อดึงดูดลูกค้าใหม่ๆ และเพิ่มมูลค่าให้กับความสามารถในการปฏิบัติงาน

- บริการด้านการตลาดโดยการจัดสัมมนา การพบปะอย่างมืออาชีพ การได้รับการอ้างอิงและคำรับรองจากลูกค้า การสร้างเครือข่าย การเข้าร่วมงานของชุมชน และอื่นๆ กลวิธีรีมาร์เก็ตติ้งอื่นๆ บางส่วน ได้แก่ การแบ่งปันข้อมูลทางการเงินจากจดหมายข่าวและสิ่งพิมพ์ที่มีชื่อเสียง การตอบคำถาม และการเพิ่มสถานะออนไลน์

ที่ปรึกษาทางการเงิน vs ที่ปรึกษาทางการเงิน

คำว่าที่ปรึกษาทางการเงินและที่ปรึกษาทางการเงินมักใช้แทนกันได้ ผู้เชี่ยวชาญส่วนใหญ่ยืนยันว่าไม่มีความแตกต่างใดๆ ระหว่างที่ปรึกษาทางการเงินและที่ปรึกษาทางการเงิน และหน้าที่การงานของพวกเขานำมาซึ่งอะไร และนี่เป็นเรื่องจริงในระดับใหญ่ แต่คนอื่น ๆ มองว่าแนวทางที่เกี่ยวข้องของทั้งสองอาชีพต่อการวางแผนทางการเงินนั้นเป็นข้อแตกต่างที่สำคัญระหว่างทั้งสองอาชีพ

ตัวอย่างเช่น ที่ปรึกษาทางการเงินทำงานด้านการวางแผนทางการเงินที่มีความละเอียดอ่อนด้านเวลาและเฉพาะ และยังคงให้บริการแก่ลูกค้าในช่วงเวลานั้นเท่านั้น อย่างไรก็ตาม ที่ปรึกษาทางการเงินมักจะแบ่งปันความสัมพันธ์ระยะยาวกับลูกค้า โดยให้คำแนะนำเกี่ยวกับการจัดการการเงินและการลงทุนในระยะยาว ที่ปรึกษาทางการเงินมีความรู้เชิงลึกเกี่ยวกับประวัติทางการเงินของลูกค้า

อย่างไรก็ตาม ทั้งที่ปรึกษาทางการเงินและที่ปรึกษาต่างทุ่มเทเพื่อช่วยให้ครอบครัวและบุคคลสร้างความมั่งคั่งด้วยการตัดสินใจทางการเงินอย่างมีข้อมูล นอกจากนี้ ไม่ใช่เรื่องแปลกที่ที่ปรึกษาทางการเงินจะมีความสัมพันธ์ระยะยาวกับลูกค้า และสำหรับที่ปรึกษาทางการเงินจะมีบทบาทในการวางแผนทางการเงินเฉพาะช่วงเวลา

เงินเดือนที่ปรึกษาทางการเงินในอินเดีย

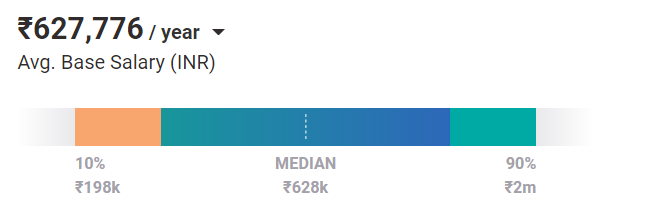

เงินเดือนของที่ปรึกษาทางการเงินแตกต่างกันไปขึ้นอยู่กับที่ตั้งทางภูมิศาสตร์ ระดับของประสบการณ์ และชุดทักษะ ตาม PayScale ค่าตอบแทนรายปีสำหรับที่ปรึกษาทางการเงินในอินเดียโดยเฉลี่ยอยู่ที่ ₹627,776 ต่อปี อย่างไรก็ตาม มีการเพิ่มขึ้นอย่างมากในตัวเลขเหล่านี้ซึ่งมาพร้อมกับประสบการณ์และทักษะขั้นสูง การแบ่งปันผลกำไรและโบนัสเป็นเรื่องปกติธรรมดาในภาคสนาม

ต่อไปนี้คือการพิจารณาเงินเดือนของที่ปรึกษาทางการเงินที่มีศักยภาพในระดับต่างๆ

1. ระดับ เริ่มต้น — ที่ปรึกษาทางการเงินที่เพิ่งว่าจ้างใหม่ซึ่งมีประสบการณ์น้อยกว่า 1 ปีสามารถรับรายได้เฉลี่ย 229,428 เยนต่อปี

2. Early-Career — ประสบการณ์ 1 ถึง 4 ปีทำให้คุณมีสิทธิ์ได้รับเงินเดือนเฉลี่ย ₹507,524 ต่อปี

3. Mid-Career — ด้วยประสบการณ์ 5 ถึง 9 ปี ที่ปรึกษาทางการเงินจะได้รับค่าตอบแทนเฉลี่ย ₹828,164 ต่อปี

4. สายอาชีพ — หากคุณมีประสบการณ์มากกว่า 10 ปี คุณสามารถรับ ₹1,017,365 ต่อปีได้อย่างง่ายดาย

อย่างไรก็ตาม นี่เป็นเพียงฐานเงินเดือนของที่ปรึกษาทางการเงินของบริษัทต่างๆ การเพิ่มโบนัส เงินที่ได้จากการแบ่งปันผลกำไร เบี้ยเลี้ยง ค่าคอมมิชชั่น และค่าล่วงเวลา ไม่ใช่เรื่องแปลกที่ที่ปรึกษาทางการเงินจะได้รับสูงถึง 2 ล้านรูปีต่อปี

วุฒิการศึกษาสำหรับที่ปรึกษาทางการเงิน

ที่ปรึกษาทางการเงินต้องมีวุฒิการศึกษาขั้นต่ำปริญญาตรีในสาขาใดสาขาหนึ่งต่อไปนี้: การบัญชี บริหารธุรกิจ สถิติ เศรษฐศาสตร์ การเงิน

อย่างไรก็ตาม ที่ปรึกษาทางการเงินที่เป็นที่ต้องการตัวมากที่สุดคือที่ปรึกษาระดับปริญญาโท ซึ่งรวมถึง MSc หรือ MBA ในด้านการเงิน หรือ MBA ในการวางแผนทางการเงิน หลักสูตรปริญญาโทเป็นตัวเลือกที่แนะนำเพื่อเพิ่มพูนความเชี่ยวชาญของคุณในด้านการจัดการการลงทุน การจัดการสินทรัพย์ การวางแผนภาษี การบริหารความมั่งคั่ง การวางแผนทางการเงิน หรือการวางแผนเกษียณอายุ

แม้หลังจากว่าจ้างแล้ว บริษัทต่างๆ ก็สนับสนุนให้ที่ปรึกษาทางการเงินเข้าร่วมการฝึกอบรม หลักสูตร หรือโปรแกรมอย่างมืออาชีพเพื่อติดตามข่าวสารล่าสุดเกี่ยวกับผลิตภัณฑ์ที่เป็นนวัตกรรม นโยบายด้านกฎระเบียบที่เกี่ยวข้อง และแนวโน้มทางการเงินเพื่อให้บริการแก่ลูกค้าได้ดียิ่งขึ้น นอกจากนี้ ที่ปรึกษาทางการเงินที่สำเร็จการศึกษาระดับปริญญาโทมีโอกาสที่ดีขึ้นในการเปลี่ยนผ่านไปสู่บทบาทอาวุโสหรือระดับผู้บริหาร

นอกเหนือจากปริญญาโทแล้ว ยังมีหลักสูตรการรับรองที่ได้รับการยกย่องอย่างสูง เช่น Certified Financial Planner (CFP), Chartered Financial Analyst (CFA), Chartered Life Underwriter (CLU) และ Chartered Financial Consultant (ChFC) ที่เปิดประตูรับที่ปรึกษาทางการเงินมากมาย

ข้อมูลรับรอง CFA นั้นหาได้ยากที่สุดและใช้เวลา 4 ปีจึงจะเสร็จสมบูรณ์ มีการสอบสามรายการและคุณต้องสำเร็จการศึกษาระดับปริญญาตรีและมีประสบการณ์อย่างน้อยสี่ปีจึงจะสมัครขอใบรับรองได้ ในทางกลับกัน CFP ต้องการประสบการณ์การทำงานระดับมืออาชีพ 2 ปี

แม้ว่าการรับรองเหล่านี้ไม่จำเป็นสำหรับที่ปรึกษาทางการเงิน แต่ก็สามารถดึงดูดลูกค้าระดับไฮเอนด์และงานที่มีรายได้สูงกว่าได้ สำหรับบริษัทและเขตอำนาจศาลบางแห่ง การรับรอง CFP เป็นข้อกำหนดที่จำเป็นในการจ้างที่ปรึกษาทางการเงิน

เป็นเรื่องปกติที่บริษัทจะมองข้ามการขาดปริญญาในด้านประสบการณ์และทักษะในการว่าจ้างที่ปรึกษาทางการเงินและที่ปรึกษา หากคุณมีพื้นฐานด้านการประกอบการหรือมีประสบการณ์เพียงพอในการให้บริการบริษัทและบุคคลที่ทำการตัดสินใจทางการเงิน คุณสามารถมีงานทำที่ร่ำรวยในด้านการเงิน

เรียนรู้หลักสูตร MBA จากมหาวิทยาลัยชั้นนำของโลก รับ Masters, Executive PGP หรือ Advanced Certificate Programs เพื่อติดตามอาชีพของคุณอย่างรวดเร็ว

ที่ปรึกษาทางการเงิน: ทักษะที่จำเป็น

1. ที่ปรึกษาทางการเงินต้องการการสื่อสารที่แข็งแกร่งและทักษะด้านมนุษยสัมพันธ์

ในฐานะที่เป็นคนที่งานเกี่ยวข้องกับการประชุมแบบตัวต่อตัวกับลูกค้า ผู้มีโอกาสเป็นนักลงทุน ผู้ร่วมงาน และผู้บริหารธุรกิจใหม่เป็นประจำ ที่ปรึกษาทางการเงินจึงต้องการทักษะด้านมนุษยสัมพันธ์และทักษะในการสื่อสารที่ยอดเยี่ยม อุตสาหกรรมการเงินพูดภาษาที่ซับซ้อนซึ่งมักจะเกินความเข้าใจของคนธรรมดา

ดังนั้น พวกเขาจำเป็นต้องลดความซับซ้อนทางเทคนิคของเรื่องที่เกี่ยวข้องกับการเงินเพื่อสื่อสารกับลูกค้าอย่างมีประสิทธิภาพและแนะนำพวกเขาไปสู่การตัดสินใจอย่างมีข้อมูล นอกจากนี้ยังหมายถึงการตั้งใจฟังลูกค้าของคุณ เข้าใจความต้องการของพวกเขา และให้การสนับสนุนตามต้องการ

นอกจากนี้ เครือข่ายเป็นส่วนหนึ่งของรายละเอียดงานของที่ปรึกษาทางการเงิน ดังนั้น การพัฒนาและรักษาความสัมพันธ์กับผู้เชี่ยวชาญในอุตสาหกรรมและผู้มีโอกาสเป็นลูกค้าจึงเป็นสิ่งสำคัญ

2. พวกเขาควรมีความสามารถในการคิดวิเคราะห์และการแก้ปัญหา

ที่ปรึกษาทางการเงินมีความเชี่ยวชาญในผลิตภัณฑ์ทางการเงินที่หลากหลาย ซึ่งช่วยให้พวกเขาสามารถขอคำปรึกษาทางการเงินที่มีประสิทธิภาพและให้ผลกำไร อย่างไรก็ตาม แม้จะมีฐานความรู้ที่แข็งแกร่ง แต่ความต้องการของลูกค้าทุกคนก็แตกต่างกันและต้องการแนวทางที่ไม่เหมือนใครเพื่อบรรลุความสำเร็จ

สิ่งนี้สามารถพิสูจน์ได้ว่ามีความท้าทายและต้องใช้ความสามารถในการแก้ปัญหา ทักษะทางคณิตศาสตร์ และความสามารถในการคิดเชิงวิเคราะห์เพื่อปรับแต่งกลยุทธ์สำหรับลูกค้า พวกเขาควรจะสามารถตัดสินใจโดยใช้ข้อมูลโดยอิงจากข้อมูลเชิงลึกเกี่ยวกับหุ้นเฉพาะลูกค้า นโยบายการประกัน และโอกาสในการลงทุน

3. ที่ปรึกษาทางการเงินควรสามารถจัดการกับแรงกดดันในการทำงานได้

ที่ปรึกษาทางการเงินมีงานที่ค่อนข้างเครียด คำแนะนำใดๆ ที่เขา/เธอร้องขอนั้นคาดว่าจะมีนัยสำคัญในชีวิตการงานและชีวิตส่วนตัวของลูกค้า ที่ปรึกษาทางการเงินส่วนใหญ่จะประกอบอาชีพอิสระและจัดการการดำเนินธุรกิจด้วยตัวเอง แม้ว่าจะมีทีมงานมืออาชีพที่คัดสรรมาเป็นอย่างดี การจัดการพอร์ตโฟลิโอทางการเงินของลูกค้าหลายรายไม่ใช่เรื่องง่ายอย่างแน่นอน ดังนั้นพวกเขาจึงต้องเชี่ยวชาญในการจัดการกับความเครียด ตรวจสอบให้แน่ใจว่าสิ่งนี้ไม่ส่งผลต่อการทำงานของพวกเขา

4. ที่ปรึกษาทางการเงินควรมีความกระตือรือร้น กระตือรือร้น และกระฉับกระเฉง

การให้คำปรึกษาทางการเงินไม่ใช่การจิบชาของทุกคน ต้องใช้ความอดทน ความกล้าหาญ ฐานความรู้ที่แข็งแกร่ง ความมั่นใจ และความเต็มใจที่จะเรียนรู้ที่จะประสบความสำเร็จ ที่สำคัญต้องใช้ความกระตือรือร้นและความกระตือรือร้นต่องาน ความท้าทายที่สำคัญที่สุดคือการหาลูกค้าที่เหมาะสมที่สุดซึ่งเป็นไปได้ด้วยความอุตสาหะ

5. ที่ปรึกษาทางการเงินต้องการทักษะการจัดการ

ที่ปรึกษาทางการเงินมักจะทำงานร่วมกับผู้เชี่ยวชาญด้านการเงินหลายคนเพื่อช่วยให้ลูกค้าบรรลุวัตถุประสงค์ทางการเงิน ในฐานะที่เป็นคนที่คำแนะนำมีแนวโน้มที่จะส่งผลกระทบอย่างใหญ่หลวงต่อชีวิตของลูกค้า ที่ปรึกษาทางการเงินจะต้องแสดงให้เห็นถึงความขยันหมั่นเพียรและความมุ่งมั่นต่องานของตนเป็นสิ่งสำคัญ

มีทักษะในการจัดองค์กร เช่น การบริหารเวลา การตัดสินใจ การจัดการทรัพยากร ความใส่ใจในรายละเอียด และความสามารถในการมอบหมาย นอกจากนี้ พวกเขาต้องมีทัศนคติเชิงบวกและเชิงรุก และมีแรงจูงใจที่จะบรรลุเป้าหมาย

เส้นทางอาชีพที่ปรึกษาทางการเงิน

มีบทบาทที่ร่ำรวยในด้านการเงินหลายประการที่ที่ปรึกษาทางการเงินสามารถเปลี่ยนเข้ามาได้ นี่คือการดูบางส่วน:

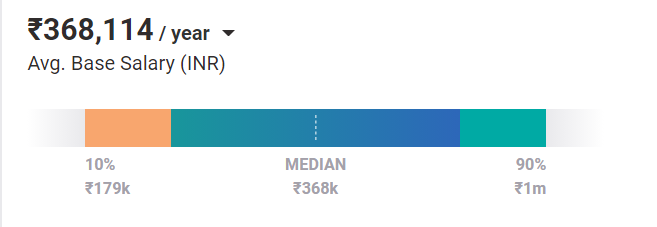

1. ที่ปรึกษาทางการเงินส่วนบุคคล

ฐานเงินเดือนเฉลี่ย : ₹368k /ปี

ที่ปรึกษาทางการเงินส่วนบุคคลทำงานอย่างใกล้ชิดกับบริษัทหรือบุคคลในการประเมินเป้าหมายทางการเงินในระยะยาวหรือระยะสั้นและบรรลุเป้าหมายดังกล่าว พวกเขาช่วยลูกค้าวางแผนกลยุทธ์ที่ทำกำไรเพื่อสร้างความมั่งคั่งและให้คำปรึกษาในการวางแผนสำหรับการเกษียณอายุ การแต่งงาน การมีลูก การศึกษา ฯลฯ พวกเขายังช่วยในการวางแผนอสังหาริมทรัพย์และการวางแผนงบประมาณและการลงทุน

ที่ปรึกษาทางการเงินส่วนใหญ่ยังซื้อและขายหุ้นและสินทรัพย์ในนามของลูกค้า และให้บริการด้านภาษี โดยปกติพวกเขาจะจัดการกองทุนรวม สินทรัพย์และการลงทุนสำหรับลูกค้าโดยตรงหรือโดยอ้อม เมื่อพิจารณาถึงความต้องการที่เพิ่มขึ้นของที่ปรึกษาทางการเงินในภาครัฐหรือเอกชน และจากแนวโน้มทางประชากรศาสตร์ คาดว่าสาขานี้จะเพิ่มขึ้น 4% ภายในปี 2572 ( สำนักสถิติแรงงาน )

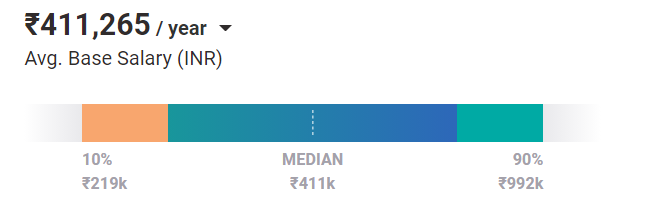

2. นักวิเคราะห์การเงิน

ฐานเงินเดือนเฉลี่ย : ₹410k /ปี

บริษัทขนาดใหญ่เกือบทุกแห่งว่าจ้างนักวิเคราะห์ทางการเงินเพื่อติดตามกระแสเงินสด ติดตามธุรกรรม และบังคับใช้งบประมาณ นักวิเคราะห์ทางการเงินมีบทบาทสำคัญในการจัดการเงินทุนของลูกค้าโดยไม่คำนึงถึงอุตสาหกรรม ภูมิภาค หรือภาคส่วน งานของพวกเขามีความโดดเด่นสูงกว่าในหน่วยงานและบริษัทที่ไม่ใช่สถาบันการเงิน ซึ่งพวกเขาอาจมีบทบาทเฉพาะทาง เช่น นักวิเคราะห์การลงทุน นักวิเคราะห์หลักทรัพย์ นักวิเคราะห์หลักทรัพย์ หรือนักวิเคราะห์วิจัย มีโอกาสก้าวหน้าในอาชีพมากมายสำหรับนักวิเคราะห์ทางการเงินที่สามารถเข้ารับตำแหน่งผู้บริหารในบริษัทได้ เช่น ประธานเจ้าหน้าที่ฝ่ายการเงิน ผู้จัดการพอร์ตโฟลิโอ หรือเหรัญญิก

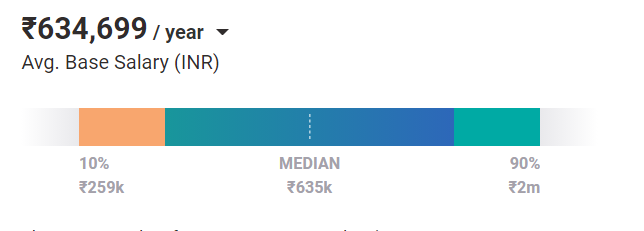

3. นักวิเคราะห์การลงทุน

ฐานเงินเดือนเฉลี่ย : ₹634k /ปี

นักวิเคราะห์การลงทุนมีความเชี่ยวชาญเฉพาะด้านในส่วนที่เกี่ยวกับพื้นที่และภาคส่วนที่พวกเขาดำเนินการอยู่ อุตสาหกรรม รถยนต์ หรือเศรษฐกิจ และอื่นๆ งานของพวกเขาเกี่ยวข้องกับการทำวิจัยเฉพาะอุตสาหกรรมและวิเคราะห์หุ้น สกุลเงิน พันธบัตร และสินค้าโภคภัณฑ์ตามที่ตั้งทางภูมิศาสตร์ นักวิเคราะห์การลงทุนมักแนะนำตัวเลือกการซื้อและขายสินทรัพย์เมื่อจ้างโดยฝ่ายขาย ในขณะที่บริษัทด้านซื้อจ้างพวกเขาเพื่อทำงานร่วมกับผู้จัดการพอร์ตเพื่อแนะนำหลักทรัพย์

4. นักวิเคราะห์งบประมาณ

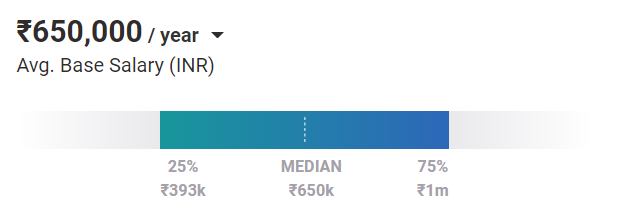

ฐานเงินเดือนเฉลี่ย : ₹650k /ปี

นักวิเคราะห์งบประมาณมักสำเร็จการศึกษาระดับปริญญาตรีด้านการเงินหรือสาขาที่เกี่ยวข้อง พวกเขาทำงานอย่างใกล้ชิดกับโปรแกรมของบริษัทและผู้จัดการโครงการเพื่อสร้างงบประมาณสำหรับโปรแกรมหรือโครงการตามลำดับ หน้าที่ของพวกเขาคือตรวจสอบงบประมาณที่จัดเตรียมโดยผู้จัดการ อนุมัติคำขอเงินทุน ตรวจสอบให้แน่ใจว่าได้ปฏิบัติตามนโยบายและข้อบังคับด้านงบประมาณ ฯลฯ

พวกเขาโต้ตอบกับสมาชิกสภานิติบัญญัติ นักลงทุน และผู้ถือหุ้นเพื่ออธิบายการดำเนินการจัดหาเงินทุน แผนโครงการที่เสนอ และรับประกันความต้องการทางการเงิน นอกจากนี้ยังเป็นความรับผิดชอบของพวกเขาในการติดตามความคืบหน้าของโครงการเพื่อให้แน่ใจว่าสอดคล้องกับงบประมาณและเสนอข้อเสนอแนะเพื่อเอาชนะความท้าทายทางการเงิน

อ่านเพิ่มเติม: เงินเดือน MBA ในอินเดีย

5. การจัดการผลงาน

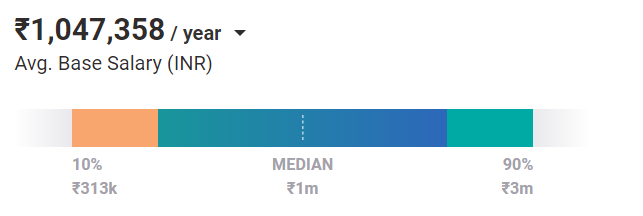

ฐานเงินเดือนเฉลี่ย : ₹1047k /ปี

การจัดการพอร์ตโฟลิโอจำเป็นต้องมีพื้นฐานด้านการวิเคราะห์ธุรกิจ การพาณิชย์ และคณิตศาสตร์ ผู้จัดการพอร์ตโฟลิโอไม่ได้ทำงานกับบุคคลแต่กับสถาบันหรือกลุ่มบุคคลที่ชี้นำพวกเขาในการกำหนดนโยบายเกี่ยวกับการจัดสรรสินทรัพย์ พวกเขาทำการวิเคราะห์จุดแข็ง จุดอ่อน โอกาส ภัยคุกคาม (SWOT) เพื่อประเมินแนวโน้มของตลาดและภาคส่วนการเติบโตเพื่อเพิ่มความสามารถในการทำกำไรขององค์กร

นอกเหนือจากการแสดงทักษะด้านมนุษยสัมพันธ์และการสื่อสารที่เป็นแบบอย่างแล้ว ผู้จัดการพอร์ตโฟลิโอจะต้องมีทักษะทางคณิตศาสตร์ การจัดการสินทรัพย์ทางการเงิน สถิติซึ่งจะต้องมีวุฒิการศึกษาในสาขาใดสาขาหนึ่งต่อไปนี้: เศรษฐศาสตร์ บริหารธุรกิจ และการบัญชี

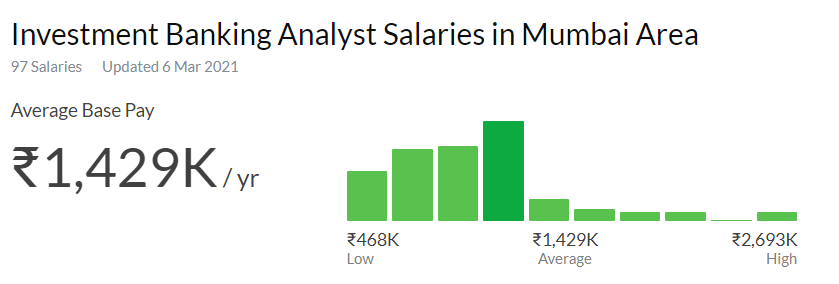

6. นักวิเคราะห์วาณิชธนกิจ

ฐานเงินเดือนเฉลี่ย : ₹1500k /ปี

วาณิชธนกิจเป็นหนึ่งในภาคการเงินที่เฟื่องฟูที่สุดกับบริษัทต่างๆ เช่น JP Morgan, Deutsche Bank, Citi, BA Continuum India โดยเสนอเงินเดือนในช่วง ₹15 lacs ถึง ₹23 lacs ต่อปี ตำแหน่งงานเกี่ยวข้องกับการประเมินความต้องการเงินทุนของบริษัท บริษัท และหน่วยงานราชการ หากบริษัทตัดสินใจที่จะเปิดเผยต่อสาธารณะ นายหน้าในการควบรวมกิจการหรือการค้า หรือการซื้อกิจการ การดำเนินการจะตกอยู่ที่นักวิเคราะห์วาณิชธนกิจเพื่ออำนวยความสะดวกในการปรับโครงสร้างทางการเงินเหล่านี้

มีข้อกำหนดของวาณิชธนกิจในเกือบทุกอุตสาหกรรมและทุกภาคส่วน รวมถึงการเงิน ไม่ใช่การเงิน การดูแลสุขภาพ การผลิต และอื่นๆ ไม่ใช่เรื่องง่ายที่จะได้ตำแหน่งวาณิชธนกิจในบริษัทชั้นนำ อย่างไรก็ตาม MBA ในด้านการเงิน สามารถทำให้คุณเข้าใกล้เป้าหมายมากขึ้น

บทสรุป

โลกแห่งการเงินมีการแข่งขันสูง ในทุกขั้นตอน มีการโต้เถียงกันอย่างไม่หยุดยั้งระหว่างผู้เชี่ยวชาญด้านการเงินที่ใช้ประโยชน์จากความเชี่ยวชาญในเครื่องมือและเทคโนโลยีที่เป็นนวัตกรรมใหม่ๆ เพื่อนำหน้าเส้นโค้งและรับประกันการยังชีพ ดังนั้นจึงต้องใช้ความมุ่งมั่นอย่างแน่วแน่ในการเรียนรู้และยกระดับทักษะเพื่อก้าวเข้าสู่ประตู อย่างไรก็ตาม ประโยชน์และประโยชน์ของงานนี้ตรงกับการต่อสู้ที่อดทน

ในการรับตำแหน่งที่ปรึกษาทางการเงินในบริษัทหรือองค์กรชั้นนำแห่งหนึ่ง คุณจะต้องศึกษาต่อในระดับที่สูงขึ้นเพื่อให้ได้ความรู้และประสบการณ์ นอกจากนี้ยังต้องการให้คุณมีความกระตือรือร้น ไม่หยุดยั้ง และมีความรู้เกี่ยวกับแนวโน้มล่าสุดในด้านการเงิน

ขอแนะนำให้คุณค้นคว้าแนวทางปฏิบัติที่ดีที่สุดเพื่อให้บรรลุเป้าหมายในอาชีพการงานของคุณ ก่อนที่คุณจะเข้าเรียนหลักสูตรการรับรองหรือตัดสินใจศึกษาต่อในระดับสูงกว่าปริญญาตรี หากคุณต้องการความช่วยเหลือใดๆ upGrad มีแหล่งข้อมูลทั้งหมดที่จะแนะนำคุณและช่วยให้คุณตัดสินใจได้อย่างมีข้อมูล

ด้วยหลักสูตร MBA ด้านการเงินและการธนาคารดิจิทัล คุณจะได้เรียนโดยตรงจากผู้เชี่ยวชาญในอุตสาหกรรมและได้รับการสนับสนุนด้านอาชีพแบบ 360 องศา หลักสูตรนี้ครอบคลุมทักษะทางเทคนิคมากมาย รวมถึงการจัดการด้านการเงิน ปัญญาประดิษฐ์ในธุรกิจ การฉ้อโกงทางดิจิทัลและการวิเคราะห์ความเสี่ยง และการแสดงภาพข้อมูลในด้านการเงิน