Wynagrodzenie konsultanta finansowego w Indiach w 2022 r. [Dla nowicjuszy i doświadczonych]

Opublikowany: 2021-03-11Praca konsultanta finansowego obejmuje świadczenie spersonalizowanych usług klientom i inwestorom w budowaniu bogactwa i podejmowaniu dochodowych decyzji inwestycyjnych. Oceniają ich stan finansowy i opracowują plany, aby pomóc klientom osiągnąć cele i cele finansowe.

Konsultanci finansowi są w dużej mierze samozatrudnieni lub pracują w ramach firmy, opracowując strategie dla więcej niż jednego klienta naraz. Do ich zadań należy również kierowanie planami ubezpieczeniowymi oraz kupowanie i sprzedawanie akcji w imieniu klienta.

Dowiedzmy się więcej o wynagrodzeniu konsultanta finansowego, jakie wykształcenie i umiejętności są wymagane, aby wkraść się w teren oraz jakie role i obowiązki powinien pełnić konsultant finansowy.

Spis treści

Czym zajmuje się doradca finansowy?

Konsultanci finansowi ściśle współpracują z firmami, rodzinami i osobami fizycznymi przy opracowywaniu długoterminowych i zrównoważonych strategii budowania bogactwa. Prowadzą ludzi do podejmowania świadomych, szczegółowych decyzji w celu osiągnięcia celów finansowych. Obejmuje to przeprowadzenie rygorystycznej oceny sytuacji finansowej zainteresowanej strony, analizę możliwości inwestycyjnych i zbadanie perspektyw ekspansji kapitałowej w celu uzyskania pożyczek lub finansowania.

Oto przegląd różnych ról i obowiązków konsultanta finansowego:

- Analiza historii finansowej klienta, która obejmuje przeszłe inwestycje i zwroty, alokację aktywów, zwroty podatkowe oraz planowanie majątkowe i emerytalne.

- Strategowanie kompleksowych planów finansowych budujących bogactwo w celu osiągnięcia krótko- i długoterminowych celów finansowych.

- Ocena skuteczności planów działania poprzez ocenę tolerancji na ryzyko.

- Kupowanie i sprzedawanie produktów finansowych oraz przekształcanie złożonych koncepcji finansowych w wykonalne plany.

- Oferowanie usług planowania finansowego poprzez ścisłą współpracę z bankierami inwestycyjnymi, księgowymi, brokerami ubezpieczeniowymi, analitykami finansowymi i innymi specjalistami w dziedzinie finansów.

- Praca nad budowaniem produktywnych relacji z klientami poprzez świadczenie zaangażowanych usług, opracowywanie nowych i rentownych planów finansowych oraz oferowanie różnorodnych opcji.

- Edukowanie klientów poprzez skuteczne komunikowanie ryzyka i korzyści przedsięwzięć inwestycyjnych, rozwiązywanie problemów i odpowiadanie na pytania.

- Śledzenie stanu finansowego klienta poprzez monitorowanie zmian majątkowych, analizowanie trendów rynkowych, śledzenie bieżących planów finansowych i ocenę okoliczności w celu wyznaczenia nowych celów i zadań.

- Dostarczanie szczegółowych i dokładnych raportów dotyczących stanu finansowego klienta w celu lepszego zarządzania finansami.

- Bądź na bieżąco z najnowszymi trendami w ekonomii i finansach poprzez poszukiwanie okazji do podnoszenia kwalifikacji, nawiązywanie kontaktów, czytanie najlepszych publikacji dotyczących finansów i maksymalizację ekspozycji.

- Dążenie do możliwości rozwoju zawodowego, staży, kursów rozwijających umiejętności zawodowe w celu przyciągnięcia nowych klientów i dodania wartości do zdolności operacyjnych.

- Usługi marketingowe poprzez organizowanie seminariów, profesjonalnych spotkań, pozyskiwanie rekomendacji i referencji od klientów, nawiązywanie kontaktów, uczestnictwo w spotkaniach społecznościowych i nie tylko. Kilka innych taktyk remarketingowych obejmuje udostępnianie informacji finansowych z renomowanych biuletynów i publikacji, odpowiadanie na pytania i zwiększanie obecności w Internecie.

Konsultant Finansowy a Doradca Finansowy

Terminy doradca finansowy i doradca finansowy są często używane zamiennie. Większość profesjonalistów twierdzi, że nie ma żadnej różnicy między doradcami finansowymi i doradcami finansowymi, a także, z czym wiążą się ich role zawodowe. I to w dużej mierze jest prawdą. Inni uważają jednak, że poszczególne podejścia tych dwóch zawodów do planowania finansowego stanowią dużą różnicę między nimi.

Na przykład konsultanci finansowi pracują nad wrażliwymi na czas i konkretnymi aspektami planowania finansowego i pozostają dostępni dla klientów tylko w tym okresie. Jednak doradcy finansowi mają tendencję do dzielenia się długoterminowymi relacjami z klientami, doradzając im w zarządzaniu finansami i inwestycjami przez długi czas. Doradcy finansowi posiadają również głęboką wiedzę na temat historii finansowej klienta.

Tak czy inaczej, zarówno konsultanci finansowi, jak i doradcy są oddani pomaganiu rodzinom i jednostkom w budowaniu bogactwa poprzez podejmowanie świadomych decyzji finansowych. Co więcej, nierzadko zdarza się, że doradcy finansowi nawiązują długoterminowe relacje z klientami, a doradcy finansowi podejmują role związane z planowaniem finansowym w określonym czasie.

Wynagrodzenie konsultanta finansowego w Indiach

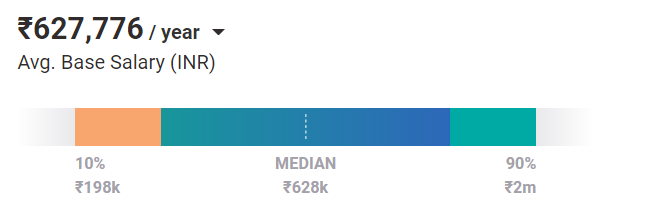

Wynagrodzenie konsultanta finansowego różni się w zależności od położenia geograficznego, poziomu doświadczenia i zestawu umiejętności. Według PayScale roczne wynagrodzenie konsultanta finansowego w Indiach wynosi średnio 627 776 jenów rocznie. Jednak te liczby gwałtownie rosną, co wiąże się z doświadczeniem i zaawansowanymi umiejętnościami. Podział zysków i premie są dość powszechne w tej dziedzinie.

Oto spojrzenie na pensje potencjalnego doradcy finansowego na różnych poziomach.

1. Poziom podstawowy — nowo zatrudniony doradca finansowy z mniej niż 1 rokiem doświadczenia może zarobić średnio 229.428 JPY rocznie.

2. Wczesna kariera — od 1 do 4 lat doświadczenia uprawnia Cię do otrzymania średniej pensji w wysokości 507,524 JPY rocznie.

3. W połowie kariery — z doświadczeniem od 5 do 9 lat, konsultant finansowy może zarabiać średnio 828 164 jenów rocznie.

4. Późna kariera — jeśli masz ponad 10 lat doświadczenia, możesz łatwo zarobić 1 017 365 JPY rocznie.

Są to jednak tylko podstawowe pensje konsultantów finansowych w różnych firmach. Dodając premie, pieniądze zarobione z dzielenia się zyskami, dodatki, prowizje i nadgodziny, konsultanci finansowi często zarabiają do 2 milionów jenów rocznie.

Wykształcenie dla doradcy finansowego

Konsultanci finansowi wymagają co najmniej tytułu licencjata w jednej z następujących dyscyplin: rachunkowość, administracja biznesowa, statystyka, ekonomia, finanse.

Jednak najbardziej poszukiwani doradcy finansowi to osoby z tytułem magistra. Obejmuje to tytuł magistra lub MBA w finansach lub MBA w planowaniu finansowym. Programy magisterskie to zalecane opcje poszerzania wiedzy w zakresie zarządzania inwestycjami, zarządzania aktywami, planowania podatkowego, zarządzania majątkiem, planowania finansowego lub planowania emerytalnego.

Nawet po zatrudnieniu firmy zachęcają konsultantów finansowych do udziału w profesjonalnych szkoleniach, kursach lub programach, aby być na bieżąco z innowacyjnymi produktami, odpowiednimi politykami regulacyjnymi i trendami finansowymi, aby lepiej służyć klientom. Ponadto konsultanci finansowi z tytułem magistra mają większą szansę na przejście na wyższe lub kierownicze stanowiska.

Oprócz tytułu magistra istnieją wysoko cenione kursy certyfikacyjne, takie jak Certified Financial Planner (CFP), Chartered Financial Analyst (CFA), Chartered Life Underwriter (CLU) i Chartered Financial Consultant (ChFC), które otwierają wiele drzwi dla konsultantów finansowych.

Poświadczenie CFA jest najtrudniejsze do zdobycia, a jego ukończenie zajmuje 4 lata. Ma trzy egzaminy, a do ubiegania się o certyfikat wymagany jest tytuł licencjata oraz co najmniej czteroletnie doświadczenie. Z drugiej strony CFP wymaga 2 lat doświadczenia zawodowego.

Mimo że te certyfikaty nie są potrzebne doradcom finansowym, mogą przyciągnąć klientów z najwyższej półki i lepiej płatne miejsca pracy. W przypadku niektórych korporacji i jurysdykcji certyfikat CFP jest niezbędnym wymogiem zatrudniania konsultantów finansowych.

Często zdarza się również, że firmy przy zatrudnianiu konsultantów i doradców finansowych pomijają brak stopni naukowych na rzecz doświadczenia i umiejętności. Jeśli masz doświadczenie w przedsiębiorczości lub masz duże doświadczenie w obsłudze firm i osób podejmujących decyzje finansowe, możesz znaleźć intratną pracę w dziedzinie finansów.

Dowiedz się programów MBA z najlepszych światowych uniwersytetów. Zdobywaj programy Masters, Executive PGP lub Advanced Certificate Programy, aby przyspieszyć swoją karierę.

Konsultant finansowy: wymagane umiejętności

1. Konsultanci finansowi wymagają dobrej komunikacji i umiejętności interpersonalnych

Jako osoba, której praca obejmuje regularne spotkania twarzą w twarz z klientami, potencjalnymi inwestorami, współpracownikami i nowymi dyrektorami biznesowymi, konsultanci finansowi wymagają wyjątkowych umiejętności interpersonalnych i umiejętności komunikacyjnych. Branża finansowa mówi złożonym językiem, który często wykracza poza zrozumienie laika.

Dlatego muszą być w stanie uprościć techniczne kwestie związane z finansami, aby skutecznie komunikować się z klientami i prowadzić ich do świadomego podejmowania decyzji. Oznacza to również uważne słuchanie klientów, zrozumienie ich potrzeb i zapewnianie wsparcia w razie potrzeby.

Ponadto nawiązywanie kontaktów jest częścią opisu stanowiska konsultanta finansowego, dlatego ważne jest, aby móc rozwijać i utrzymywać relacje z profesjonalistami z branży i potencjalnymi klientami.

2. Powinni posiadać umiejętności analitycznego myślenia i rozwiązywania problemów

Konsultanci finansowi posiadają doświadczenie w zakresie produktów finansowych, co pozwala im na pozyskanie skutecznych i dochodowych porad finansowych. Jednak pomimo silnej bazy wiedzy, wymagania każdego klienta są inne i wymagają unikalnego podejścia do osiągnięcia sukcesu.

Może to okazać się trudne, a zatem wymaga umiejętności rozwiązywania problemów, umiejętności matematycznych i zdolności analitycznego myślenia, aby dostosować strategie do klientów. Powinni być w stanie podejmować decyzje oparte na danych w oparciu o wgląd w akcje klientów, polisy ubezpieczeniowe i możliwości inwestycyjne.

3. Konsultanci finansowi powinni być w stanie poradzić sobie z presją w pracy

Konsultanci finansowi mają dość stresującą pracę. Oczekuje się, że wszelkie porady, o które zabiega, będą miały poważny wpływ na życie zawodowe i osobiste klienta. Większość konsultantów finansowych jest również samozatrudniona i samodzielnie zarządza operacjami biznesowymi, aczkolwiek z zespołem starannie dobranych profesjonalistów. Obsługa portfela finansowego wielu klientów z pewnością nie jest łatwym zadaniem. Dlatego muszą być biegli w radzeniu sobie ze stresem, upewniając się, że nie wpływa on na ich wydajność w pracy.

4. Konsultanci finansowi powinni być entuzjastyczni, pełni pasji i energiczni

Udzielanie porad finansowych nie jest dla wszystkich filiżanką herbaty. Wymaga wytrwałości, odwagi, solidnej bazy wiedzy, pewności siebie i chęci uczenia się, jak odnosić sukcesy. Co ważniejsze, wymaga pasji i zapału do pracy. Największym wyzwaniem jest znalezienie idealnego klienta, co jest możliwe dzięki wytrwałości.

5. Konsultanci finansowi wymagają umiejętności zarządzania

Konsultant finansowy często współpracuje z różnymi specjalistami finansowymi, aby pomóc klientowi osiągnąć cele finansowe. Jako osoba, której porady mogą mieć ogromny wpływ na życie klienta, ważne jest, aby doradcy finansowi wykazali się należytą starannością i zaangażowaniem w swoją pracę.

Posiadanie umiejętności organizacyjnych, takich jak zarządzanie czasem, podejmowanie decyzji, zarządzanie zasobami, dbałość o szczegóły i umiejętność delegowania. Poza tym muszą mieć pozytywne i proaktywne nastawienie oraz motywować do osiągania celów.

Ścieżka kariery konsultanta finansowego

Istnieje kilka lukratywnych ról w finansach, w które może przejść konsultant finansowy. Oto kilka z nich:

1. Osobisty Doradca Finansowy

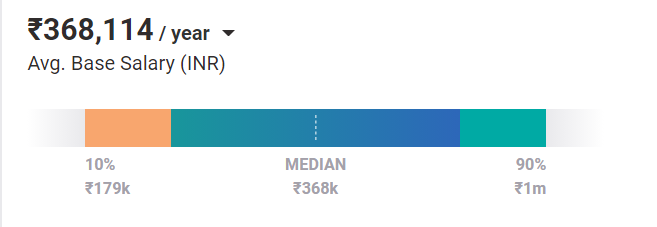

Średnia pensja podstawowa : ₹368k /rok

Osobiści doradcy finansowi ściśle współpracują z firmami lub osobami fizycznymi przy ocenie ich długoterminowych lub krótkoterminowych celów finansowych i ich osiąganiu. Pomagają klientom opracowywać dochodowe strategie budowania bogactwa i oferują porady dotyczące planowania emerytury, małżeństwa, dzieci, edukacji itp. Pomagają również w planowaniu majątku oraz planowaniu budżetu i inwestycji.

Większość doradców finansowych kupuje i sprzedaje również akcje i aktywa w imieniu klientów oraz świadczy usługi podatkowe. Zazwyczaj bezpośrednio lub pośrednio zajmują się funduszami inwestycyjnymi, aktywami i inwestycjami dla klientów. Biorąc pod uwagę rosnące potrzeby doradców finansowych w sektorze publicznym lub prywatnym oraz w oparciu o trendy demograficzne, oczekuje się, że dziedzina ta wzrośnie o 4% do 2029 r. ( Biuro Statystyki Pracy ).

2. Analityk finansowy

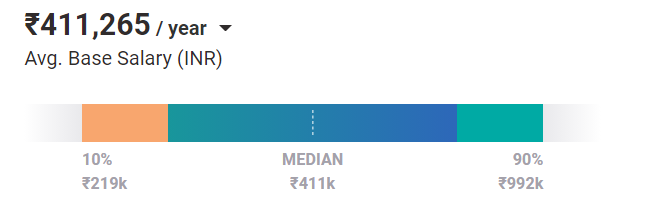

Średnia pensja podstawowa : ₹410k /rok

Analitycy finansowi są zatrudniani przez prawie każdą dużą firmę do monitorowania przepływów pieniężnych, śledzenia transakcji i egzekwowania budżetów. Niezależnie od branży, regionu czy sektora analityk finansowy odgrywa integralną rolę w zarządzaniu kapitałem klienta. Ich praca jest bardziej widoczna w agencjach niefinansowych i korporacjach, gdzie mogą pełnić określone role, takie jak analityk inwestycyjny, analityk papierów wartościowych, analityk akcji lub analityk badawczy. Istnieje wiele możliwości rozwoju kariery dla analityków finansowych, którzy mogą objąć kierownicze role w firmie, takie jak dyrektor finansowy, menedżer portfela lub skarbnik.

3. Analitycy Inwestycyjni

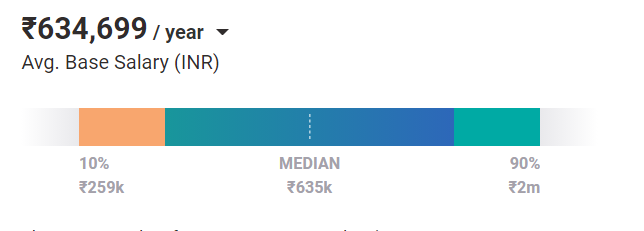

Średnia pensja podstawowa : ₹634k /rok

Analitycy inwestycyjni mają unikatowe specjalizacje w obszarach i sektorach, w których działają – przemysł, motoryzacja, gospodarka i tak dalej. Ich praca polega na prowadzeniu badań i analiz branżowych akcji, walut, obligacji i towarów według lokalizacji geograficznej. Analitycy inwestycyjni zazwyczaj polecają opcje kupna i sprzedaży aktywów, gdy są zatrudniane przez stronę sprzedającą, podczas gdy firmy po stronie kupującej zatrudniają je do współpracy z zarządzającymi portfelami w celu rekomendowania papierów wartościowych.

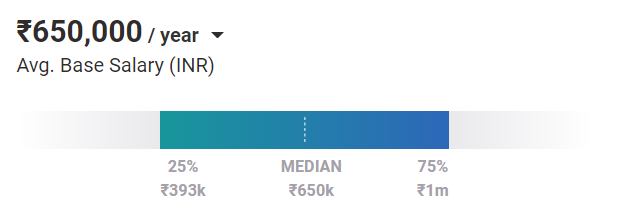

4. Analitycy budżetowi

Średnia pensja podstawowa : ₹650 tys. /rok

Analitycy budżetowi zazwyczaj mają tytuł licencjata w dziedzinie finansów lub pokrewnej dziedziny. Ściśle współpracują z programem i kierownikiem projektu firmy, aby stworzyć budżety odpowiednio dla programu lub projektu. Ich zadaniem jest przeglądanie budżetów przygotowanych przez menedżerów, zatwierdzanie wniosków o finansowanie, zapewnianie przestrzegania polityki i przepisów budżetowych itp.

Współpracują z ustawodawcami, inwestorami i udziałowcami, aby wyjaśnić operacje finansowania, zaproponować plany projektów i zapewnić zaspokojenie potrzeb finansowych. Do ich obowiązków należy również śledzenie postępów w projekcie, aby zapewnić zgodność z budżetowaniem i oferowanie sugestii dotyczących przezwyciężenia problemów finansowych.

Przeczytaj także: Wynagrodzenie MBA Finance w Indiach

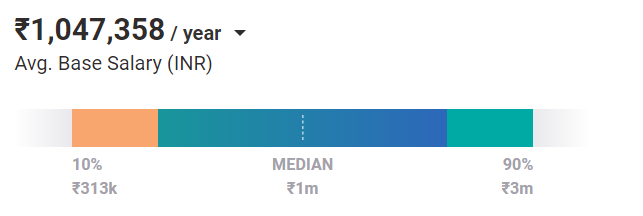

5. Zarządzanie portfelem

Średnia pensja podstawowa : ₹1047k /rok

Zarządzanie portfelem wymaga znajomości analityki biznesowej, handlu i matematyki. Zarządzający portfelem nie współpracuje z osobami fizycznymi, ale z instytucją lub grupą osób kierujących nimi w tworzeniu polityki w odniesieniu do alokacji aktywów. Przeprowadzają analizę siły, słabości, szans, zagrożeń (SWOT), aby ocenić trendy rynkowe i sektory wzrostu w celu zwiększenia rentowności organizacji.

Oprócz wykazania się wzorowymi umiejętnościami interpersonalnymi i komunikacyjnymi, menedżerowie portfela muszą posiadać umiejętności matematyczne, zarządzanie aktywami finansowymi, statystyki, które wymagałyby kwalifikacji w jednej z następujących dziedzin: ekonomia, administracja biznesowa i rachunkowość.

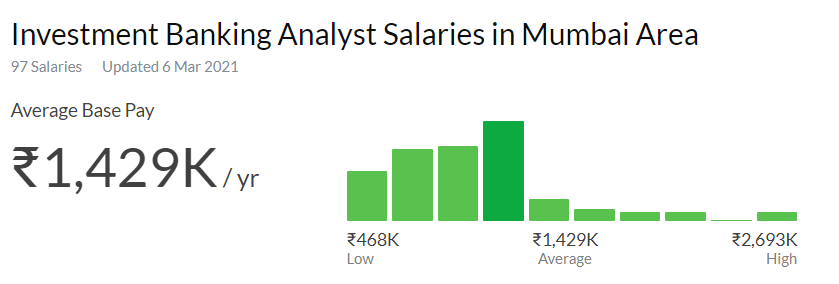

6. Analityk Bankowości Inwestycyjnej

Średnia pensja podstawowa : ₹ 1500 tys. /rok

Bankowość inwestycyjna jest jednym z najprężniej rozwijających się sektorów finansów, a firmy takie jak JP Morgan, Deutsche Bank, Citi, BA Continuum India oferują wynagrodzenia w zakresie od 15 do 23 laks rocznie. Tytuł pracy obejmuje ocenę wymogów kapitałowych firm, korporacji i agencji rządowych. Jeśli firma zdecyduje się wejść na giełdę, pośredniczy w fuzji lub handlu lub dokonuje przejęcia, postępowanie spada na analityka bankowości inwestycyjnej, aby ułatwić te reorganizacje finansowe.

Bankowość inwestycyjna jest wymagana w prawie wszystkich branżach i sektorach, w tym w finansach, niefinansach, opiece zdrowotnej, produkcji i tak dalej. Nie jest łatwo znaleźć pozycję w bankowości inwestycyjnej w czołowej firmie, jednak MBA w finansach może znacznie przybliżyć Cię do Twoich celów.

Wniosek

Świat finansów jest bardzo konkurencyjny; na każdym etapie istnieje nieustająca rywalizacja między specjalistami ds. finansów wykorzystującymi wiedzę w zakresie innowacyjnych narzędzi i technologii, aby wyprzedzać konkurencję i zapewniać utrzymanie. Dlatego potrzeba nieustępliwego zaangażowania w naukę i podnoszenie umiejętności, aby postawić stopę w drzwiach. Jednak zalety i korzyści z pracy pasują do przetrwanej walki.

Aby wylądować jako konsultant finansowy w jednej z czołowych firm lub korporacji, musiałbyś zdobyć wyższe wykształcenie, aby zdobyć wiedzę i doświadczenie. Wymaga również proaktywności, nieustępliwości i znajomości najnowszych trendów w finansach.

Zaleca się zbadanie najlepszego sposobu działania, aby osiągnąć cele zawodowe, zanim podejmiesz kurs certyfikacyjny lub zdecydujesz się na studia podyplomowe. Jeśli potrzebujesz pomocy, upGrad ma wszystkie zasoby, które pomogą Ci podjąć świadomą decyzję.

Dzięki naszemu kursowi MBA w dziedzinie finansów cyfrowych i bankowości możesz studiować bezpośrednio od ekspertów branżowych i uzyskać wsparcie w zakresie kariery 360 stopni. Kurs obejmuje wiele umiejętności technicznych, w tym zarządzanie finansami, sztuczną inteligencję w biznesie, oszustwa cyfrowe i analizę ryzyka oraz wizualizację danych w finansach.